L’équilibre économique des opérations immobilières de toute nature se voit profondément impacté par la hausse tant des taux d’intérêts (qui réduisent les capacités d’emprunt des acquéreurs) que du coût des matériaux (qui renchérit le prix de revient des opérations).

La réhabilitation du bâti existant, en ce qu’elle relève de règles distinctes de celles de la VEFA, permet une amélioration mécanique de la marge de l’opération à même de rendre viables des projets ne l’étant pas de prime abord.

Le contexte juridique et fiscal des opérations de restauration immobilière

Les structurations applicables

Diverses considérations peuvent présider le choix de la structuration applicable, tenant à l’état de l’immeuble, à la campagne de travaux projetée ou encore à l’avantage fiscal recherché pour les acquéreurs. En définitive, ce choix consistera pour le porteur de projet :

•Soit à assurer la maîtrise d’ouvrage de l’opération : celle-ci prendra alors la forme d’une Vente d’Immeuble à Rénover (VIR), laquelle rejoint une logique de VEFA appliquée au bâti existant ;

•Soit à intervenir au profit du maître d’ouvrage : dans cette hypothèse les investisseurs acquerront leur bien en l’état avant d’être regroupés au sein d’une Association Syndicale Libre (ASL) et le projet de restauration sera réalisé le plus souvent via la conclusion d’un Contrat de Promotion Immobilière (CPI).

Une application spécifique de la TVA

Les règles de TVA appliquées à la construction neuve sont bien connues : les prix de vente sont soumis à la taxe au taux de 20% et, corrélativement, celle grevant les dépenses nécessaires à l’opération est déductible.

Les opérations de réhabilitation relèvent de règles distinctes :

•Première distinction : s’agissant des recettes, ni le prix de vente en VIR, ni celui du bien dans le cas où l’opération serait menée en ASL, ne sont en principe soumis à la TVA ;

•Seconde distinction : dans un cas comme dans l’autre, la quasi-totalité des dépenses de travaux, ainsi que les honoraires de maîtrise d’œuvre correspondants, peuvent, sous conditions, bénéficier de la TVA au taux de 10% voire 5,5%.

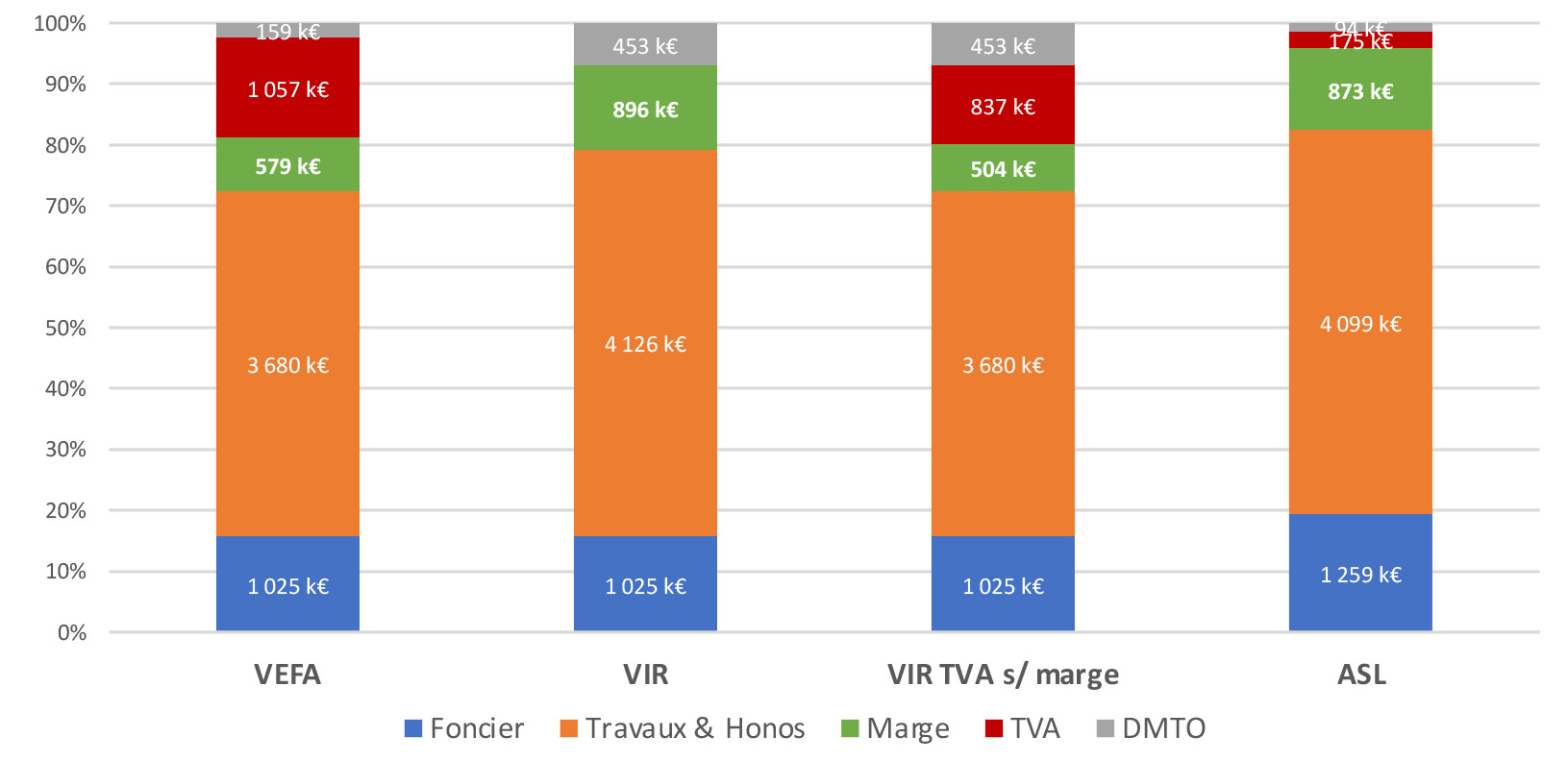

Comparatif d’un montage VEFA, VIR ou ASL à données constantes

A données constantes, l’application du régime de la VEFA aboutit structurellement à un montant de TVA collectée sur le prix plus important que celui correspondant à la taxe déductible appliquée aux dépenses d’amont, venant mécaniquement diminuer la marge de l’opération. Il en va de même en cas d’option pour l’assujettissement d’une VIR à cette taxe.

C’est pourquoi une structuration en VIR (sans option) ou ASL permet une amélioration de la marge quand bien même la TVA d’amont, majoritairement au taux réduit de surcroît, ne peut être récupérée dans ces hypothèses.

Le comparatif ci-après permet d’illustrer cette démonstration en retenant, pour chaque structuration, les mêmes prix de cession « acte en main » pour l’acquéreur ainsi que les mêmes données bilantielles.

|

S’agissant des DMTO

Sauf exceptions, le taux réduit est applicable aux seuls immeubles neufs (2,5% de frais d’acte) : les immeubles anciens sont donc soumis au taux de droit commun (7,5% de frais d’acte).

Ainsi le premier s’appliquera par hypothèse aux structurations en VEFA tandis que le second à celles en VIR, dans les deux cas sur la totalité du prix.

Une structuration en ASL permet en revanche de limiter l’application du taux plein au seul prix de vente du bien, et donc de réaliser une économie d’autant plus substantielle que le montant de travaux serait important dans le prix de revient de l’opération.

Le champ d’application de la VIR

Le champ d’application de la VIR réside dans la réalisation de travaux n’aboutissant par à la production d’un immeuble neuf au sens de la TVA (les critères de l’art. R262-1 du CCH étant identiques à ceux du CGI), à savoir ceux qui ne rendent pas à l’état neuf soit la majorité d’un élément de gros œuvre (fondations / éléments hors fondation déterminant la résistance et la rigidité de l’ouvrage / consistance des façades) soit l’ensemble des éléments de second œuvre dans une proportion au moins égale à deux tiers (planchers non porteurs / huisseries extérieures / cloisons intérieures / installations sanitaires et de plomberie / installations électriques / système de chauffage pour les opérations réalisées en métropole).

A défaut, c’est celui de la VEFA qui devra s’appliquer.

Dans un cas comme dans l’autre, ces régimes ne sont d’ordre public que dans le secteur protégé.

Sollicitez-nous !

Que ce soit pour vérifier la compatibilité d’un projet avec ces règles ou bien en sécuriser le montage, les opérations de restauration immobilière impliquent de nombreuses spécificités juridiques et techniques nécessitant une approche globale que nous développons depuis plus de 25 ans sur l’ensemble du territoire national.